本文

令和7年度 国民健康保険料

国民健康保険(以下、国保)は皆さんで支えています。国保料は皆さんが医療を受けるときの医療費の貴重な財源となります。国保に加入している人は必ず国保料を納めましょう。

算定方法

皆さんが納める1年間の国保料は、世帯ごとに計算され、世帯主に対して賦課されます。

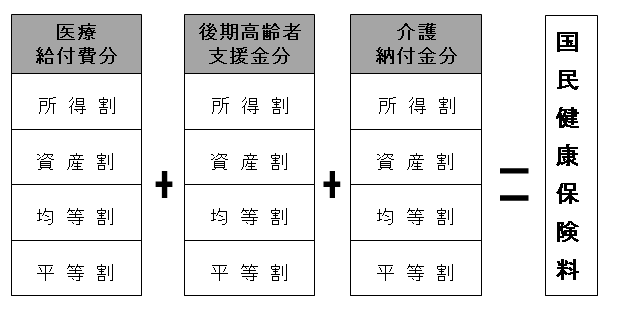

1年間の国保料は医療給付費分、後期高齢者支援金分及び介護納付金分(40歳以上65歳未満の人が該当)を合計したものです。それぞれの保険料は次の4つの科目によって計算し、合計したものです。

| 科目 | 説明 | 算定方法 |

|---|---|---|

| 所得割 | 世帯収入に応じて算出される額 | 所得割料率×所得割標準額(注1) |

| 資産割 | 世帯資産に応じて算出される額 | 資産割料率×資産割標準額(注2) |

| 均等割 | 世帯加入者数に応じて算出される額 |

均等割額×加入者数 |

| 平等割 | どの世帯も一律で算出される額 | 平等割額 |

(注1)所得割標準額=(総所得-基礎控除43万円)の加入者合計

総所得が43万円未満の場合は、0として計算します

(注2)資産割標準額=国保加入者の固定資産税(土地+家屋)の合計額

賦課条件

| 科目 | 医療給付費分 | 後期高齢者支援金分 | 介護納付金分 |

|---|---|---|---|

| 所得割料率 | 7.20% | 2.20% | 1.67% |

| 資産割料率 | 27.50% | 7.00% | 6.30% |

| 均等割額 | 19,700円 | 6,600円 | 7,300円 |

| 平等割額 | 22,500円 | 7,100円 | 5,100円 |

| 最高限度額 | 660,000円 | 260,000円 | 170,000円 |

軽減措置

国保加入者の前年の総所得金額等の合計(軽減判定所得)が、以下の基準を超えない場合、国保料の均等割額と平等割額を軽減します。前年所得に応じて自動的に軽減を行うため、申請は不要です。

| 軽減判定所得が以下の基準を超えない世帯 | 軽減割合 |

|---|---|

| 43万円+10万円×(給与所得者等の合計数(※)-1) | 7割軽減 |

| 43万円+30.5万円×加入者数+10万円×(給与所得者等の合計数(※)-1) | 5割軽減 |

| 43万円+56万円×加入者数+10万円×(給与所得者等の合計数(※)-1) | 2割軽減 |

※給与収入が55万円を超える人と年金支給額が60万円を超える65歳未満の人または125万円を超える65歳以上の人の数

加入者数には擬制世帯主(※)、国民健康保険から後期高齢者医療制度に移行した方で継続して同じ世帯にいる人も含みます。国保の資格を喪失しても、世帯として従前と同じ均等割額と平等割額の軽減措置が受けられるように、軽減判定を行います。

※擬制世帯主とは、世帯主が職場の健康保険に加入しているなど、国民健康保険に加入しておらず、世帯員のみが国民健康保険に加入している場合の世帯主をいいます。

<軽減判定所得>

総所得金額及び山林所得額並びに分離課税所得(譲渡所得、配当所得、先物取引に係る雑所得等)の合計額です。分離課税の退職所得は含まれません。

以下、注意事項

- 土地、建物等の分離課税の譲渡所得は、特別控除前の金額

- 1月1日時点で65歳以上の方は、公的年金所得から最大15万円を差し引いた金額

- 事業主は、専従者控除前の事業所得額。また、事業専従者は、当該事業から受ける給与所得の金額はないものとする

- 雑損失の繰越控除は、適用する

- 基礎控除43万円は、適用しない

<軽減の基準日>

該当年度の4月1日時点の世帯の状況で軽減判定を行います。年度の途中で、国保に加入した世帯は、国保の資格を取得した日が軽減判定の基準日となります。

<注意点>

- 国保料は前年中の所得に応じて算定します。前年中に所得のなかった方も所得の申告をすることで、上記軽減の対象となる場合があります。忘れずに申告をお願いします。

未就学児均等割軽減措置

令和4年4月1日より、一律に未就学児の均等割の2分の1を減額します。(軽減適用されている場合、軽減適用後2分の1を減額します。)

対象者:国民健康保険に加入する未就学児(7歳未満、平成31年4月2日生まれ以降)

納付の方法・時期

- 普通徴収の場合

1年間分の国保料を8月から3月までの8回の納期に分けて納付していただきます。

お支払は簡単、便利、確実な口座振替制度を推奨しております。

令和7年度納期限

- 特別徴収の場合

次の年金定期支払時(仮徴収3回、本徴収3回)に、各年金受給額から国保料が天引きされます。

| 区分 | 徴収日 | 算定方法 |

|---|---|---|

| 仮徴収 | 4月・6月・8月の年金定期支払時 | 今年度の仮徴収額は、前年度の国保料を基準にして算定されます。 |

| 本徴収 | 10月・12月・2月の年金定期支払時 | 当該年度の国保料の総額から仮徴収総額を控除した残額を、10月から3月までの年金支払回数で除した額。 |

| 月 | 納付額 | 納付方法 |

|---|---|---|

| 4月 | 20,000円 | 仮徴収 |

| 5月 | ||

| 6月 | 20,000円 | 仮徴収 |

| 7月 | ||

| 8月 | 20,000円 | 仮徴収 |

| 9月 | ||

| 10月 | 10,000円 | 本徴収 |

| 11月 | ||

| 12月 | 10,000円 | 本徴収 |

| 1月 | ||

| 2月 | 10,000円(※来年度の仮徴収額となります。) | 本徴収 |

- 4月、6月、8月については、昨年度2月徴収額と同様の20,000円を納めていただきます。

- 10月、12月、2月については、年間料金から仮徴収で納めた60,000円(20,000円×3回)を差し引いた30,000円を3回に分けてお支払いいただきます。

| 月 | 納期 | 納付額 | 納付方法 |

|---|---|---|---|

| 8月 | 第1期 | 15,000 | 普通徴収 |

| 9月 | 第2期 | 15,000 | 普通徴収 |

| 10月 | 10,000 | 特別徴収(年金天引き) | |

| 11月 | |||

| 12月 | 10,000 | 特別徴収(年金天引き) | |

| 1月 | |||

| 2月 | 10,000 | 特別徴収(年金天引き) | |

| 3月 |

※新規で年金からの天引きが始まる方については、8月、9月は納付書または口座振替による納付、10月以降については、年金天引きとなります。1年間の料金の半分を8月、9月の2回で納付、残り半分については10月、12月、2月の3回に分けて年金より天引きします。

※一度年金天引きが中止となり、再度年金天引き再開の方も同様です。

なお、年金からの天引きとなるには、以下の要件を満たす必要があります。

|

(1)世帯主が国民健康保険の加入者であること。 (2)世帯の国民健康保険加入者全員が65歳以上75歳未満であること。 (3)世帯主が年額18万円以上の老齢基礎年金等の受給者であること。 (4)世帯主が介護保険料を特別徴収され、介護保険料と国民健康保険料の合計額が老齢基礎年金等の受給額の2分の1を超えていないこと。 |

|---|

※世帯主が令和7年度中に75歳を迎えられて後期高齢者医療保険に移行される場合、令和7年度国民健康保険料の年金からの天引きは行いません(4月からの天引きも停止しています)。納付書または口座振替による納付をお願いします。

通知書の発送

当初の賦課決定通知書は8月中旬に発送します。

※転出入・出生など国保資格の異動または、所得の更正等により国保料が変更になる場合には、原則としてその届出(処理)がなされた翌月に「賦課更正(決定)通知書」と納付書を発送させていただきます。

- 特別徴収の場合

| 区分 | 通知(時期) |

|---|---|

| 仮徴収 | 今年度の仮徴収額決定通知書は、特別徴収開始月の上旬に発送します。(来年度以降の仮徴収予定額通知は本徴収の賦課決定通知書に併せて記載されます。) |

| 本徴収 | 本徴収額の賦課決定通知書兼特別徴収(仮徴収)開始通知書は8月中旬に発送します。なお、この通知書は翌年度の仮徴収予定額通知を兼ねています。 |

国民健康保険料の減免等

- 国民健康保険料の減免について

- 非自発的失業者の軽減措置対象者については、こちらをご覧ください。

非自発的離職者の国民健康保険料の軽減措置について - 産前産後期間の軽減措置対象者については、こちらをご覧ください。

産前産後期間の国民健康保険料の軽減措置について