本文

住宅用地に対する課税標準の特例

住宅用地については、その税負担を特に軽減する必要性から、課税標準の特例措置があります。

住宅用地の区分

住宅用地は、次の2種類に区分されています。

| 区分 | 適用面積 |

|---|---|

| 専用住宅(専ら人の居住の用に供する家屋)の 敷地の用に供されている土地 |

その土地全部(家屋の床面積の10倍まで) |

| 併用住宅(一部を人の居住の用に供する家屋)の 敷地の用に供されている土地 |

その土地の面積(家屋の床面積の10倍まで)に一定の率(別表)を乗じた面積に相当する土地 |

住宅用地の範囲

特例措置の対象となる「住宅用地」の面積は、家屋の敷地面積に次表の住宅用地の率を乗じて求めます。

| 家屋 | 居住部分の割合 | 住宅用地の率 |

|---|---|---|

| 専用住宅…(1) | 全部 | 1.0 |

| (1)以外の併用住宅 | 4分の1以上2分の1未満 | 0.5 |

| 2分の1以上 | 1.0 | |

| 地上5階以上の耐火建築物である併用住宅 | 4分の1以上2分の1未満 | 0.5 |

| 2分の1以上4分の3未満 | 0.75 | |

| 4分の3以上 | 1.0 |

住宅用地の特例率

| 区分 | 課税標準額の扱い |

|---|---|

| 小規模住宅用地 住宅1戸(1世帯)につき、200平方メートル以下の住宅用地(200平方メートルを超える場合は、住宅1戸あたり200平方メートルまでの部分) |

評価額の6分の1 |

| その他の住宅用地 小規模住宅用地以外の住宅用地 |

評価額の3分の1 |

たとえば、300平方メートルの住宅用地(1戸建住宅の敷地)であれば、200平方メートル分が小規模住宅用地で、残りの100平方メートル分がその他の住宅用地となります。

住宅用地の適用

住宅の敷地の用に供されている土地とは、その住宅を維持し、またはその効用を果たすために使用されている一画地をいいます。したがって、賦課期日(1月1日)において新たに住宅の建設が予定されている土地あるいは住宅が建設されつつある土地は、住宅の敷地であるとは認められません。

ただし、既存の住宅に代えてこれらの家屋が建築中(建替え)であるなどの場合は、所有者の申請にもとづき住宅用地として取り扱うことになります

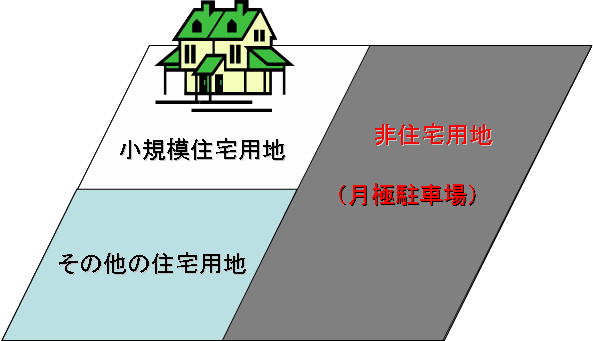

住宅用地に対する課税標準の特例の適用事例

自己所有の上図のような土地について、左部分の土地(800平方メートル)は自己所有の2世帯住宅(床面積合計300平方メートル)の用に供する宅地として使用し、右部分の土地(800平方メートル)は月極駐車場として利用しています。このような場合、住宅用地の取扱いはどのようになりますか?

事例の家屋は、専用住宅であり、その床面積の10倍(300平方メートル×10)を限度として住宅用地とされるので、この場合は、住宅の用に供している左部分の土地800平方メートルはすべて住宅用地の適用を受けることになります。ただし、右部分の土地については、住宅用地として認められませんので、非住宅用地となり、この特例の適用はありません。

また、住宅用地の面積が200平方メートルを越え、住宅世帯数が2世帯ですので400平方メートル分(200×2)が小規模住宅用地となり、残りの400平方メートル分がその他の住宅用地となります。

このコンテンツを関連情報として登録しているコンテンツ

お問い合わせ先

市庁舎 税務課 土地係

電話:0895-24-1111

吉田支所 税務係

電話:0895-52-1111 (代表)

三間支所 税務係

電話:0895-58-3311 (代表)

津島支所 税務係

電話:0895-32-2721 (代表)