本文

年金所得者に係る確定申告不要制度

平成23年分の所得税から年金所得者に係る確定申告制度が創設されました。

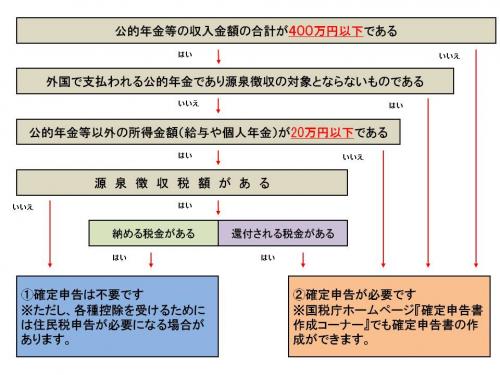

これは、その年中の公的年金等の収入金額が400万円以下である者が、その年分の公的年金等に係る雑所得以外の所得金額が20万円以下である場合、その年分の所得税について確定申告書の提出が不要とされる制度です。

また、平成27年分の確定申告から、公的年金等のうち外国で支払われる年金などの源泉徴収の対象とならないものについては、確定申告不要制度の適用対象から除外されます。そのような公的年金等を受給されている方については、公的年金等の収入が400万円以下であっても所得税の確定申告が必要になりますので、ご注意ください。

この制度により多くの人は確定申告書の提出が不要となりましたが、以下の点にご注意ください。

これまでどおり確定申告をすることはできます。

- 制度改正により申告が不要となったのは、確定申告をすることによって追加で所得税を納めなければならない人です。医療費控除の申告などにより年金から天引き(源泉徴収)されている所得税の還付を受けるための申告(還付申告)は、これまで同様に申告書を提出することができます。

- 事業所得の損失や株式の譲渡所得の損失を翌年以降に繰り越すためには確定申告書を提出しなければなりません。

住民税申告が必要な場合があります。

確定申告書を提出された場合、翌年度の市・県民税は提出された確定申告書の内容に基づいて計算されます。

申告不要となったことで確定申告書を提出しなかった場合、これまで適用されていた各種控除が市・県民税で受けられなくなる場合があります。

以下に該当する場合には、市・県民税申告(以下、「住民税申告」)をすることで翌年度の市・県民税が減額になる事があります。

- 寡婦控除・ひとり親控除・障害者控除・生命保険料控除・地震保険料控除・寄附金税額控除・医療費控除等の適用を受ける場合

- 国民健康保険料・後期高齢者医療保険料・介護保険料を年金からの天引きではなく口座振替等により納付しており、その納付額について社会保険料控除の適用を受ける場合

- 日本年金機構等の年金保険者に対して扶養親族等申告書が未提出であり、配偶者控除・扶養控除等の適用を受ける場合

※扶養親族等申告書が年金機構などから送付されるのは、老齢年金の受給額が65歳未満で108万円以上、65歳以上で158万円以上の人が対象となります。

住民税申告に必要なもの

住民税申告に必要なものは申告の内容にもより異なりますが以下のとおりです。

本人確認書類・・・マイナンバーカード(個人番号カード)、運転免許証 など

| 控除の種類 | 必要なもの |

|---|---|

| 社会保険料控除 | 領収書・口座振替済通知書など |

| 生命保険料控除 | 保険会社から送付される控除証明書 |

| 地震保険料控除 | |

| 医療費控除 |

医療費控除の明細書 医療費通知(申告の対象となる内容のすべてが記載されている場合はこれだけでも受けることができます。) |

お問合せ先

確定申告・還付申告について

宇和島税務署 0895-22-4511(自動音声案内に従って、用件の番号を選択してください)

住民税申告について

税務課市民税係 0895-24-1111

または各支所税務係